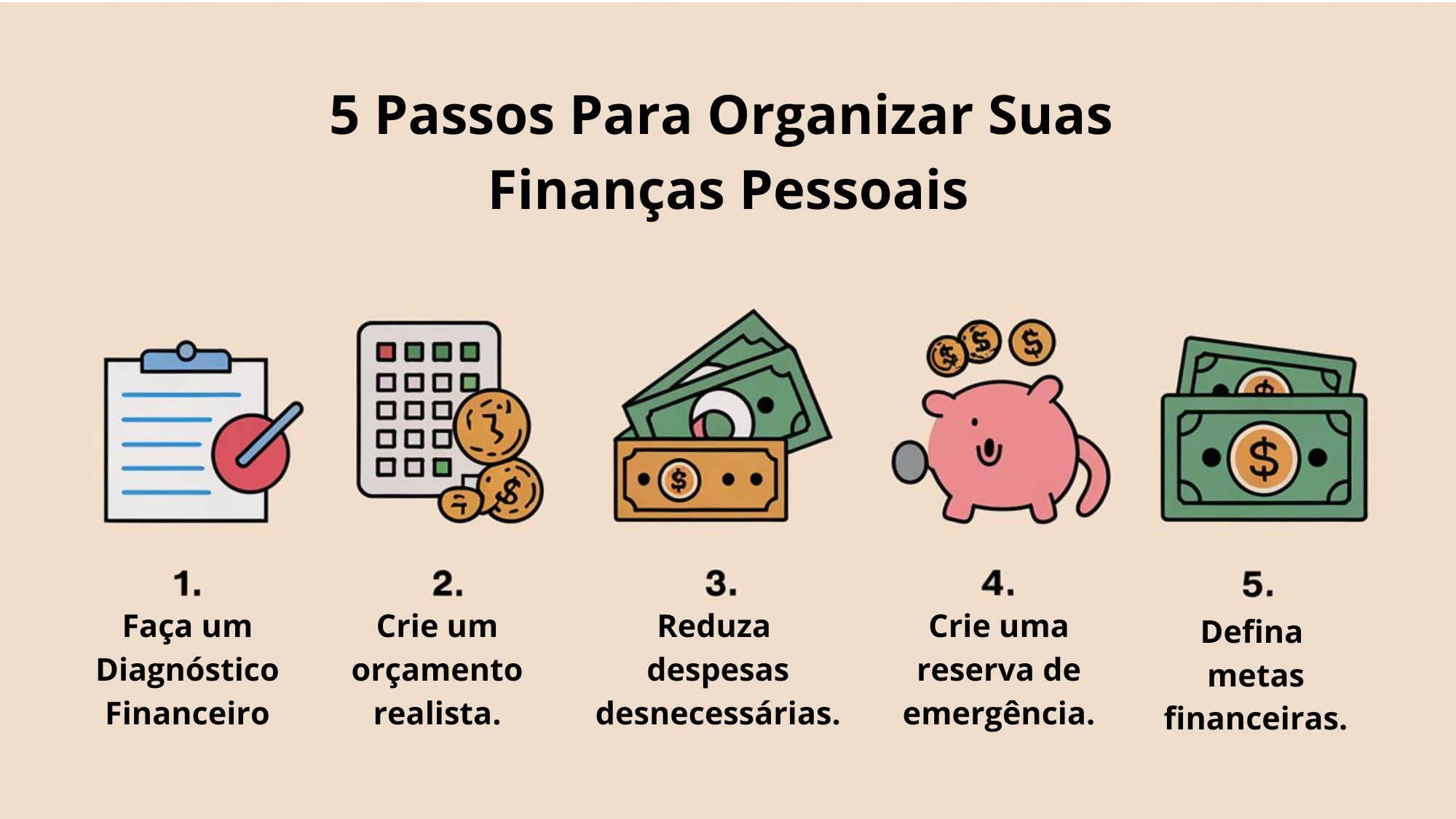

Organizar as finanças pessoais é o primeiro passo para alcançar a tranquilidade financeira e realizar seus sonhos. No entanto, muitas pessoas não sabem por onde começar ou acabam desistindo no meio do caminho. Neste artigo, vamos mostrar 5 passos simples para organizar suas finanças em 2025, com dicas práticas que você pode aplicar hoje mesmo. Seja para sair das dívidas, criar uma reserva de emergência ou começar a investir, este guia vai ajudar você a tomar controle do seu dinheiro. Vamos lá?

Passo 1: Faça um Diagnóstico Financeiro

Por Que o Diagnóstico Financeiro é Importante?

Antes de começar a organizar suas finanças, é essencial saber exatamente onde você está. O diagnóstico financeiro é como um “raio-X” da sua situação atual: ele mostra quanto você ganha, quanto gasta e para onde seu dinheiro está indo. Sem essa informação, fica difícil tomar decisões conscientes e traçar um plano eficiente.

Como Fazer um Diagnóstico Financeiro

Siga estas etapas simples para entender sua situação financeira:

- Liste Todas as Suas Receitas

- Anote todas as fontes de renda, como salário, renda extra, aluguéis, etc.

- Dica: Se sua renda varia mês a mês, faça uma média dos últimos 3 meses.

- Registre Todos os Seus Gastos

- Separe os gastos em categorias, como:

- Gastos Essenciais: Aluguel, conta de luz, água, internet, transporte, Mercado, etc.

- Gastos Pessoais: lazer, cafezinho, merenda da tarde.

- Gastos Imprevistas: Compras por impulso, carro quebrado, exame de urgência.

- Separe os gastos em categorias, como:

- Calcule o Saldo Mensal

- Subtraia o total de gastos do total de receitas.

- Resultado positivo? Ótimo, você está gastando menos do que ganha.

- Resultado negativo? É hora de rever seus gastos.

- Identifique Padrões e Problemas

- Analise seus gastos e identifique onde está gastando mais do que deveria.

- Pergunte-se: “Esse gasto é realmente necessário?” ou “Posso reduzir esse valor?”.

Ferramentas Para Facilitar o Diagnóstico

- Planilhas: Use uma planilha simples no Excel ou Google Sheets para registrar receitas e gastos.

- Aplicativos:

- Mobills: Ideal para controle de gastos e categorização.

- Guiabolso: Conecta diretamente às suas contas bancárias para facilitar o registro.

- Organizze: Oferece relatórios detalhados sobre sua saúde financeira.

Exemplo Prático

Imagine que João ganha R$ 2.000 por mês. Após listar todos os gastos, ele descobre que:

- Gastos Fixos: R$ 1.200 (aluguel, contas, transporte).

- Gastos Variáveis: R$ 900 (mercado, lazer).

- Total de Gastos: R$ 3.100.

Resultado: João está gastando R$ 100 a mais do que ganha. Agora, ele sabe que precisa cortar gastos supérfluos e revisar seus hábitos de consumo.

Dicas Para Um Diagnóstico Eficiente

- Seja Honesto Consigo Mesmo: Não omita gastos, mesmo que sejam pequenos.

- Faça Isso Mensalmente: O diagnóstico financeiro não é uma tarefa única. Repita o processo todo mês para acompanhar sua evolução.

- Use Tecnologia a Seu Favor: Aproveite aplicativos e planilhas para automatizar o processo.

Pronto para começar? Baixe nossa planilha gratuita de diagnóstico financeiro e descubra exatamente para onde seu dinheiro está indo. O primeiro passo para organizar suas finanças pessoais é saber onde você está hoje!

Passo 2: Crie um Orçamento Realista

Por Que Ter um Orçamento é Fundamental?

Um orçamento é como um mapa que guia suas decisões financeiras. Ele ajuda você a priorizar o que é realmente importante, evitar gastos desnecessários e garantir que seu dinheiro esteja trabalhando a seu favor. Sem um orçamento, fica fácil perder o controle e acabar com dívidas ou sem reservas para imprevistos.

Como Criar um Orçamento Realista

Siga estas etapas para montar um orçamento que funcione para você:

- Divida Suas Despesas em Categorias

- Despesas Essenciais: Gastos que não podem ser cortados, como aluguel, contas de luz, água, transporte e alimentação básica.

- Despesas Pessoais: Gastos relacionados ao seu estilo de vida, como lazer, restaurantes, compras de roupas e assinaturas de streaming.

- Despesas com Imprevistos: Reserva para situações inesperadas, como consertos em casa, problemas de saúde ou despesas emergenciais.

- Defina Porcentagens Para Cada Categoria

- Uma sugestão simples e eficaz é a regra 50-30-20:

- 50% para Despesas Essenciais: Metade da sua renda deve cobrir suas necessidades básicas.

- 30% para Despesas Pessoais: Use até 30% para gastos que trazem bem-estar e qualidade de vida.

- 20% para Imprevistos e Investimentos: Reserve 20% para emergências e, se possível, para começar a investir.

- Uma sugestão simples e eficaz é a regra 50-30-20:

- Ajuste o Orçamento à Sua Realidade

- Se suas despesas essenciais ultrapassarem 50% da sua renda, tente reduzir gastos pessoais ou encontrar formas de aumentar sua renda.

Exemplo Prático

Maria ganha R$ 4.000 por mês. Ela divide seu orçamento da seguinte forma:

- Despesas Essenciais (50%): R$ 2.000 (aluguel, contas, transporte, mercado).

- Despesas Pessoais (30%): R$ 1.200 (lazer, restaurantes, compras).

- Imprevistos e Investimentos (20%): R$ 800 (reserva de emergência e aplicações financeiras).

Com esse planejamento, Maria consegue cobrir suas necessidades, manter seu estilo de vida e ainda se preparar para imprevistos.

Passo 3: Reduza Despesas Desnecessárias

Por Que Reduzir Despesas é Importante?

Reduzir despesas desnecessárias é como “fazer uma limpeza” nas suas finanças. Isso não só ajuda a equilibrar o orçamento, mas também libera dinheiro para objetivos mais importantes, como criar uma reserva de emergência ou começar a investir. Além disso, cortar gastos supérfluos pode trazer mais consciência sobre seus hábitos de consumo.

Como Identificar e Reduzir Despesas Desnecessárias

Siga estas etapas para cortar gastos sem sacrificar sua qualidade de vida:

- Analise Suas Despesas Pessoais

- Revise suas despesas pessoais (lazer, compras, restaurantes) e identifique o que pode ser reduzido ou eliminado.

- Pergunte-se: “Esse gasto traz felicidade ou valor real para minha vida?”

- Corte Assinaturas Não Utilizadas

- Verifique se você está pagando por serviços que não usa, como streaming, revistas ou academias.

- Dica: Faça uma lista de todas as assinaturas e cancele as que não são essenciais.

- Evite Compras por Impulso

- Antes de comprar algo, pergunte-se: “Eu realmente preciso disso?” ou “Posso esperar até o próximo mês?”

- Dica: Adote a regra dos 7 dias: espere uma semana antes de fazer uma compra não planejada.

- Economize nas Despesas Essenciais

- Mesmo nas despesas essenciais, é possível reduzir custos. Por exemplo:

- Energia elétrica: Troque lâmpadas por modelos LED e evite o uso desnecessário de aparelhos.

- Supermercado: Faça uma lista de compras e evite ir ao mercado com fome.

- Mesmo nas despesas essenciais, é possível reduzir custos. Por exemplo:

- Prepare-se Para Imprevistos

- Ao reduzir despesas desnecessárias, você pode direcionar parte desse dinheiro para uma reserva de emergência. Assim, estará preparado para imprevistos sem precisar recorrer a empréstimos ou cartões de crédito.

Passo 4: Crie uma Reserva de Emergência

Por Que Ter uma Reserva de Emergência é Essencial?

A vida é cheia de imprevistos: um problema de saúde, uma demissão inesperada ou um conserto urgente no carro. Sem uma reserva de emergência, você pode acabar se endividando ou comprometendo seu orçamento. A reserva é como um “colchão de segurança” que traz tranquilidade e permite que você enfrente essas situações sem desespero.

Como Criar uma Reserva de Emergência

Siga estas etapas para construir sua reserva de forma eficiente:

- Defina o Valor Ideal

- O valor recomendado é o equivalente a 3 a 6 meses das suas despesas essenciais.

- Exemplo: Se suas despesas essenciais são R$ 2.000,00 por mês, sua reserva de emergência deve ser de R$ 6.000,00 a R$ 12.000,00.

- Escolha Onde Guardar o Dinheiro

- A reserva de emergência deve estar em um local seguro e de fácil acesso. Algumas opções são:

- Poupança: Apesar de ter rendimento baixo, é segura e de fácil resgate.

- Tesouro Selic: Oferece maior rentabilidade que a poupança e também é seguro.

- CDBs de Liquidez Diária: Bancos digitais oferecem boas opções com resgate imediato.

- A reserva de emergência deve estar em um local seguro e de fácil acesso. Algumas opções são:

- Comece Pequeno

- Se o valor ideal parece distante, comece com uma meta menor, como R$ 1.000. O importante é começar.

- Reserve uma porcentagem fixa da sua renda todo mês (ex.: 10% do salário).

- Proteja Sua Reserva

- Use o dinheiro apenas para emergências reais, como despesas médicas, perda de emprego ou consertos urgentes.

- Evite usar a reserva para gastos pessoais ou supérfluos.

Passo 5: Defina Metas Financeiras

Por Que Ter Metas Financeiras é Importante?

Metas financeiras são como faróis que guiam suas decisões e esforços. Elas ajudam você a manter o foco, organizar suas prioridades e medir seu progresso. Sem metas claras, fica fácil perder o rumo e gastar dinheiro sem propósito. Com objetivos bem definidos, você transforma sonhos em planos concretos.

Como Definir Metas Financeiras Eficazes

Siga estas etapas para criar metas que realmente funcionem:

- Use o Método SMART

- S (Específica): Defina exatamente o que você quer alcançar.

- M (Mensurável): Estabeleça um valor ou prazo claro.

- A (Alcançável): Certifique-se de que a meta é realista.

- R (Relevante): A meta deve ser importante para você.

- T (Temporal): Defina um prazo para alcançá-la.

- Classifique Suas Metas

- Metas de Curto Prazo: Até 1 ano (ex.: economizar para uma festa de aniversário).

- Metas de Médio Prazo: De 1 a 5 anos (ex.: comprar um carro).

- Metas de Longo Prazo: Mais de 5 anos (ex.: comprar uma casa ou se aposentar).

- Priorize Suas Metas

- Comece com metas que tragam maior impacto ou satisfação.

- Dica: Use a regra 80/20: foque nas 20% das metas que trarão 80% dos resultados.

- Crie um Plano de Ação

- Divida a meta em etapas menores e mensais.

- Exemplo: Para economizar R$ 6.000,00 em 12 meses, guarde R$ 600,00 por mês.

Exemplo Prático

Ana quer comprar um carro no valor de R$ 30.000 em 3 anos. Ela definiu sua meta usando o método SMART:

- Específica: Comprar um carro usado.

- Mensurável: R$ 30.000.

- Alcançável: Ela pode guardar R$ 833 por mês.

- Relevante: O carro facilitará seu deslocamento para o trabalho.

- Temporal: 3 anos.

Ana agora tem um plano claro e sabe exatamente quanto precisa economizar a cada mês.

Organizar suas finanças pessoais pode parecer um desafio, mas com esses 5 passos simples, você estará no caminho certo para alcançar a tranquilidade financeira. Lembre-se: o importante é começar e manter a consistência. No Economia na Mesa, estamos aqui para ajudar você em cada etapa dessa jornada. Que tal começar hoje mesmo? Baixe nossa planilha gratuita de controle financeiro e coloque essas dicas em prática!

Baixe a planilha gratuita de controle financeiro e comece a organizar suas finanças hoje!